Жить хорошо – мечта каждого человека, но как обеспечить себя комфортом и роскошью при сравнительно небольших зарплатах? Помощь в решении этой проблемы пришла в лице коммерческих банков, которые в конце 90-х годов начали появляться на финансовом рынке, как грибы после дождя. На рекламных баннерах банков красовались шикарные автомобили и различная бытовая техника, которая по предложению банкиров могла стать собственностью каждого россиянина.

Жить хорошо – мечта каждого человека, но как обеспечить себя комфортом и роскошью при сравнительно небольших зарплатах? Помощь в решении этой проблемы пришла в лице коммерческих банков, которые в конце 90-х годов начали появляться на финансовом рынке, как грибы после дождя. На рекламных баннерах банков красовались шикарные автомобили и различная бытовая техника, которая по предложению банкиров могла стать собственностью каждого россиянина.Реклама и уверения банков в том, что кредит это выгодно и доступно, сделали свое дело. Число заемщиков начало расти с невероятными темпами, каждый человек торопился воспользоваться прекрасной возможностью приобрести на льготных условиях новый автомобиль, недвижимость или сложную бытовую технику. Число счастливых владельцев новых автомобилей, которые приобретались в кредит, только за период с 1998 года по 2000 год составило 175 тысяч человек. Количество людей, которые оформили кредиты на покупку бытовой техники, мебели и компьютерной техники за этот же период составило порядка 5,4 млн. человек. Но, как и в сказке А.С.Пушкина россияне, которые доверились рекламе банков, прошли весь путь от разбитого корыта опять к нему же. Так в чем же причина печального итога сладкой сказки под названием кредит?

Первое что привлекало обычных граждан в кредитах, это были незначительные годовые проценты, которые погасить особых проблем не составляло. При принятии решения об оформлении кредита человек рассуждал, что на 10 тыс. рублей, которые он получит в долг от банка, ему начислят, к примеру, 15% годовых, в итоге он заплатит обратно в банк 11,5 тыс. рублей за год. Сумма переплаты казалась вполне доступной и особых претензий и опасений не вызывала. Но будущий клиент банка не учитывал тот факт, что реклама в СМИ и на телевидении, это вершина айсберга, которую видят все, но существует и невидимая сторона, которая, как правило, всегда больше видимой. Аналогичная ситуация и с банковскими кредитами 15% годовых, это верхушка процентной пирамиды, которая значительно ниже того, что называется скрытыми платежами.

Все основные платежи скрываются за мелкими буквами в конце кредитного договора, на которые будущий заемщик при подписании не обращает внимания. Первый обязательный платеж, который не входит в обещанные годовые проценты, это комиссия за оформление кредита. Второй платеж, который является обязательным, это ежемесячная плата за обслуживание кредита. Эти два платежа в своей совокупности превышают обещанные годовые проценты в два, а то и три раза. Итого при подсчете итоговой суммы проценты, которые начисляются на тело кредита, возрастают с 15% до 50-60%, а это уже совсем другая сумма, которую в итоге клиент должен выплатить банку. Но и это еще не все скрытые радости, существует огромное количество штрафов, которые банк накладывает на клиента за различные нарушения и в частности за просрочку обязательного ежемесячного платежа. Так за один день просрочки сумма штрафа может составлять до 1% от тела кредита или начисляться в виде стандартной суммы. При погашении кредита досрочно клиент должен уплатить неустойку банку, которая может составлять до 30% от тела кредита.

Клиент, оформляя кредит, не задумывается о том, что в итоге его ожидает и лишь после первого платежа начинает понимать, насколько отличается сумма, которую он должен отдать от той, которая была указана в рекламе. С этого момента и начинают возникать проблемы в отношениях банк – заемщик. Человек иногда не в состоянии оплатить те платежи, которые начисляются банком в установленные сроки, это может быть связано с различными причинами. Задержка выплаты заработной платы, болезнь, но самое главное, это то, что сумма обязательного платежа значительно отличается от той, на которую рассчитывал клиент при предварительном планировании. Нарушения сроков внесения платежей наказывается банком в виде наложения штрафов. По своему развитию ситуация напоминает снежный ком который катится с горы, чем ближе к подножью горы, тем он больше в объеме. Та же ситуация и с выплатой кредита.

Возникшая просроченная задолженность по кредиту, это первый шаг клиента-заемщика для знакомства с коллекторскими агентствами, которые помогают банкам возвращать проблемные кредиты. В представлении многих людей, коллектор, это человек в спортивном костюме и с бейсбольной битой в руках, который силой физического воздействия добивается желаемого эффекта. Стоит признать, что это мнение ошибочное. Коллектор, это человек с устойчивой психикой и, как правило, бывший сотрудник правоохранительных органов. В своей работе они не применяют физическое воздействие, но не стоит утешать себя надеждами на то, что в противостоянии с коллектором победа будет на стороне заемщика. Методы психологического воздействия имеют эффект гораздо большего влияния на человека чем физическая сила. Работа коллектора начинается с первого звонка клиенту с предложением добровольно погасить кредит рассказом о том, что ожидает в случае не выполнения долговых обязательств. В случае если клиент не смог оплатить кредит в установленные коллектором сроки начинается второй этап роботы коллектора. О том, что клиент является должником банка, сообщается по основному месту работы, родственникам и по тем номерам телефона, которые клиент предоставил при оформлении кредитного договора для подтверждения личности. Третий этап, это психологическое давление на клиента в виде постоянных звонков не зависимо от времени суток. То есть работа коллектора направлена на психологическое воздействие на человека и лишь в редких случаях осуществляется по месту жительства.

Последней инстанцией в конфликте заемщик – банк, является суд, который, как правило, выносит решения в пользу коммерческого банка. Итогом такого решения будет конфискация имущества должника в пользу банка, который подал исковое требование.

Последней инстанцией в конфликте заемщик – банк, является суд, который, как правило, выносит решения в пользу коммерческого банка. Итогом такого решения будет конфискация имущества должника в пользу банка, который подал исковое требование.С 2005 года в России действуют так называемые бюро кредитных историй, в которых хранится информация обо всех клиентах коммерческих банков, которые в различные периоды оформляли кредиты. Кредитная история используется коммерческими банками при принятии решения о выдаче кредита и если в этой истории есть записи о нарушениях клиентом своих долговых обязательств, банк в выдаче кредита отказывает.

Да кредиты надо платить и то, что клиент в порыве возникшего желания приобрести ту или иную вещь забывает ознакомиться со скрытыми платежами, не освобождает его от долговых обязательств, но коммерческие банки должны учитывать и ситуации когда клиент не в состоянии оплатить обязательный ежемесячный платеж. Это может быть и болезнь клиента, и потеря основного места работы, и трагедии в семье связанные с потерей близких родственников или их болезнью. Очень показательным в этом вопросе является случай с одной женщиной, которая из-за резкого ухудшения здоровья отца была вынуждена все свои финансовые средства направить на его лечения. В результате этого возникла просроченная задолженность по кредиту. Несмотря на все старания, отец женщины умер, но когда через несколько дней после похорон ей позвонил сотрудник коллекторской компании, и она объяснила причину просрочки, ей ответили, что это ее проблемы, а кредит надо платить.

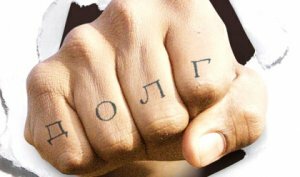

Будущий клиент коммерческого банка должен помнить одно, что за красивой обложкой рекламы кредита скрывается то, что в народе называют – кредитное рабство.